EZB sagt Zinswende dauerhaft ab – Immobilienanleger bleiben weiterhin im Vorteil – Update

Das war es wohl erst einmal mit der von Millionen von Sparern erwarteten Zinswende. Bislang hatte die Europäische Zentralbank (EZB) erklärt, dass die Zinsen noch Jahre unverändert bleiben. Alexander Krüger, Chef-Ökonom des Bankhauses Lampe bringt es dabei ganz treffend auf den Punkt: „Die EZB hat die Leitzinswende für 2019 abgesagt. Dadurch verschiebt sich die Zinswende wohl auf den Sankt Nimmerleinstag.“ (Quelle: Börsenzeitung)

Das Geld von Sparern wird voraussichtlich auch weiterhin jeden Tag an Wert verlieren

Der Leitzins im Euroraum bleibt daher auf dem Rekordtief von null Prozent. Banken erhalten damit frisches Geld bei der EZB zum Nulltarif. Finanzinstitute, die bei der Notenbank Geld parken, müssen weiterhin 0,4 Prozent Strafzinsen zahlen. Denn die Aussichten für die Wirtschaft haben sich zuletzt immer weiter eingetrübt: Internationale Handelskonflikte bremsen den Welthandel, das chinesische Wirtschaftswachstum fiel im vergangenen Jahr auf den niedrigsten Stand seit fast drei Jahrzehnten. Zudem sorgt die Gefahr eines unkontrollierten Brexits für zusätzliche Verunsicherung. Das Problem dabei: Im Februar lag die Inflation in Deutschland nach Angaben des statistischen Bundesamts bei 1,6 Prozent. Unter dem Strich verliert das Geld der Sparer damit jeden Tag an Wert – oft unbemerkt.

Was Sparer ärgert, freut Immobilien-Finanzierer: Die Bau-Zinsen bleiben weiter billig

„In unsicheren Zeiten steigt die Nachfrage nach sicheren Staatsanleihen wie der zehnjährigen Bundesanleihe und deren Renditen sinken – und die Bauzinsen orientieren sich an den Renditen der Anleihen“, sagt Mirjam Mohr, Vorständin der Interhyp AG. Die Umlaufrendite ist schon seit März dieses Jahres negativ, zurzeit so tief wie noch nie.

Welche Möglichkeiten hat der private Anleger?

Grundbuch schlägt Sparbuch lautet eine alte Weisheit. Dies gilt heute wegen der Null-Zinsen im Zusammenspiel mit der Inflation mehr denn je. Und weil bezahlbarer Wohnraum fehlt, lohnt sich hier auch ein Investment.

Primus Valor: Investitionsstrategie in bezahlbaren Wohnraum an Ober- und Mittelzentren auch weiterhin besonders rentabel

Für Investoren bleibt die Strategie der Primus Valor, in bezahlbaren Wohnraum zu investieren, weiterhin besonders attraktiv. Denn hier sind die Preise noch lange nicht so stark gestiegen wie in den Metropolregionen. Vergleicht man beispielsweise die Städte München und Chemnitz, so stellt man fest, dass in der bayerischen Landeshauptstadt mit mittlerweile 7.140 EUR/qm das siebenfache gegenüber 1.060 EUR/qm in der drittgrößten Stadt Sachsens bezahlt wird.

Insbesondere der Osten Deutschlands boomt

Insbesondere im Osten Deutschlands wird kräftig gebaut und saniert, da immer mehr Zuzügler angelockt werden. So sind die Preise im oben erwähnten Chemnitz – trotz der weiterhin vergleichsweise günstigen Einstandspreise – in 2018 um 23 Prozent gestiegen. Damit hat der aktuelle Immobilien-AIF Primus Valor ICD 9 Renovation Plus eine gute Spürnase bewiesen. Denn am Standort konnte in ein Wohnungsportfolio von mehr 12.000 qm investiert werden. Wohnungen oder Häuser sind in Erfurt um stolze 21 Prozent und in Leipzig 17 Prozent teurer geworden. Die Preise bewegten sich 2018 um die 2.000-Euro-Marke.

Auch der Westen hat noch seine Perlen

Ebenfalls um 23 Prozent stiegen die Preise für Wohnungen im Jahr 2018 in Salzgitter, einem der größten Wirtschaftsstandorte Niedersachsens. Trotzdem sind die Preise mit durchschnittlich 1.230 EUR/qm vergleichsweise niedrig. So fallen Preisänderungen prozentual stärker ins Gewicht. Folglich ein besonders interessanter Standort mit entsprechendem Potenzial. (Quelle: Immowelt)

4,5% Ausschüttung für 2019

Der im Oktober 2018 emittierte Fonds “ImmoChance Deutschland 9 Renovation Plus” schreibt die erfolgreiche „Renovation Plus“-Reihe fort und ist bereits der dritte Alternative Investmentfonds (AIF) aus dem Hause Primus Valor. Der Anlagestrategie des Vorgängers treu bleibend, legt auch ICD9 den Fokus auf Investitionen (Wohnimmobilien; ergänzt durch einzelne Gewerbeeinheiten) in renditestarken Mittel- und Oberzentren – bundesweit.

Erst im Mai 2018 wurde der Primus-Valor-Fonds ImmoChance Deutschland 8 Renovation Plus (ICD 8) mit einem absoluten Rekordergebnis geschlossen: Insgesamt vertrauten private Anleger dem im Jahr 2007 gegründeten Emissionshaus ein Eigenkapital von knapp EUR 85 Mio. an. Bereits 21 Immobilien(-Portfolios) mit einer Mietrendite von bis zu knapp 9 Prozent pro Jahr konnten bis heute angebunden werden – zudem ist die erste Ausschüttung Mitte 2018 pünktlich und in voller Höhe ausbezahlt worden.

Gordon Grundler, Vorstandsvorsitzender von Primus Valor im Gespräch mit „der Welt“

Im Rahmen des Formats „The Business Debate“ erörtert Gordon Grundler vollkommen offen, wie wichtig die Schaffung von bezahlbarem Wohnraum in Deutschland weiterhin ist, wie Renovierungsmaßnahmen regelmäßig zu Win-Win-Situationen zwischen Mietern und Fondsgesellschaft führen und für wen ein Investment in einen konservativen Immobilien-AIF überhaupt in Frage kommt.

Sehen Sie sich den Artikel auf Welt.de oder das vollständige Interview im Video unten oder auf dem Youtube-Kanal von The Business Debate an.

Eckdaten der Fondsgesellschaft ICD 9

– Geschlossener Publikums-AIF (durch die Bundesanstalt für Finanzdienstleistungsaufsicht (BaFin) voll regulierter, Alternativer Investmentfonds)

– Kauf von Wohnimmobilien in deutschen Mittel- und Oberzentren

– Miet- und Wertsteigerungen der Objekte durch aktive Sanierungs- und Renovierungsmaßnahmen

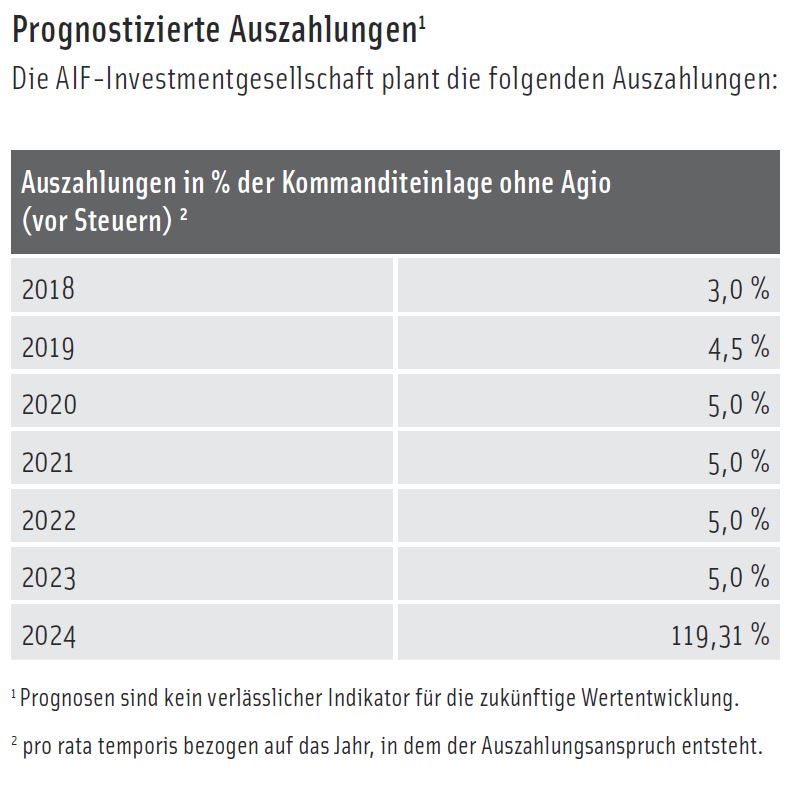

– Auszahlungen*: 4,5 % für 2019 und 5,0 % ab 2020

– Prognostizierter Gesamtrückfluss inkl. Verkauf vor Steuer* von 145,06 % zzgl. Gewerbesteueranrechnung

– Platzierungsphase bis zum 31.12.2019

– Prognostizierte Laufzeit: ca. 2025

– Mindesteinlage von EUR 10.000; Agio: 3 %

Der ICD 9 – die konsequente Fortentwicklung der bewährten Strategie seit über 10 Jahren

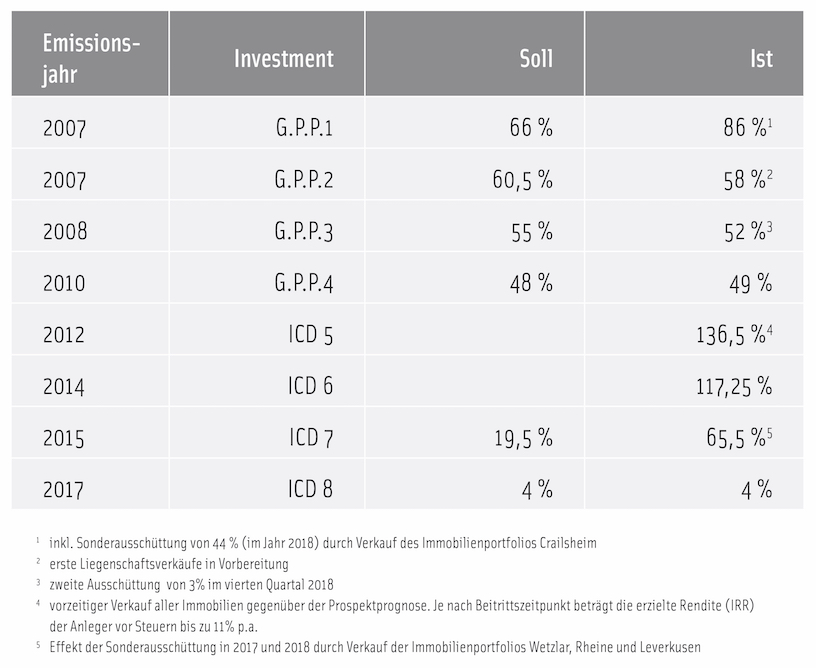

Dass die Immobilien-Investmentstrategie des Primus-Valor-Managements bisher funktioniert, das zeigen die Ergebnisse der bisherigen Investments: Alle konnten ihre Zahlungsprognosen aus den jeweiligen Verkaufsprospekten mindestens einhalten, teilweise sogar deutlich übererfüllen. Dabei stechen die Ergebnisse der beiden bisherigen Renovation-Plus-Fonds ICD 5 R+ und ICD 7 R+ heraus:

Dass die Immobilien-Investmentstrategie des Primus-Valor-Managements bisher funktioniert, das zeigen die Ergebnisse der bisherigen Investments: Alle konnten ihre Zahlungsprognosen aus den jeweiligen Verkaufsprospekten mindestens einhalten, teilweise sogar deutlich übererfüllen. Dabei stechen die Ergebnisse der beiden bisherigen Renovation-Plus-Fonds ICD 5 R+ und ICD 7 R+ heraus:

Aufgelöst wurde der ICD 5 nach nur drei bis vier Jahren mit einer Gesamtausschüttung von 136,50 Prozent oder gut 10 Prozent p. a. – kalkuliert war die Laufzeit mit sechs Jahren. Die Auszahlung des ICD 7 liegt 25 Monate nach Fondsschließung durch den Verkauf der Immobilien-Portfolien Wetzlar, Rheine und Crailsheim bei bis zu 65,5 Prozent – gegenüber prognostizierten 19,5 Prozent. Die Wertsteigerung der drei Objekte während der kurzen Haltedauer der Fondsgesellschaft: bis zu 60 Prozent.

Schwerpunkt der Investition bleiben Immobilien in deutschen Mittel- sowie Oberzentren

Wie bei der Vorgänger-Beteiligung auch will das Asset Management beim ICD 9 den Schwerpunkt der Investitionen auf Objekt-Portfolios in deutschen Mittel- und Oberzentren legen. Denn hier sind die Preise teilweise weiterhin deutlich weniger stark gestiegen als in den großen Metropolen. Lagen mit entsprechendem Entwicklungspotential, eine solide Bausubstanz und eine konservative Kalkulation bleiben die Grundlage sämtlicher Kaufentscheidungen, deren Kaufpreise alle samt durch zwei unabhängige Gutachten als marktgerecht bestätigt werden müssen.

Marktunabhängige Zusatzrendite durch Konzept „Renovation Plus“

Doch das Management der Primus Valor geht in seiner Investitionsstrategie noch einen entscheidenden Schritt weiter, als nur von steigenden Immobilienpreisen profitieren zu wollen. Das Ziel ist es, eine zusätzliche, weitestgehend unabhängige Rendite von der allgemeinen Marktentwicklung zu erwirtschaften. Dafür werden Immobilien gekauft, welche zwar grundsolide aber meist noch nicht perfekt sind. Sie können durch vielfältige Sanierungsmaßnahmen sowie durch An- oder Neubauten weiter optimiert werden.

Dein Kommentar

Want to join the discussion?Feel free to contribute!